上周五晚间,证监会发布公告,3家企业获得IPO批文,京沪高铁赫然在列。 值得一提的是,京沪高铁23天的“闪电”上会经历曾刷新了IPO速度。

另据21世纪经济报道,从多位接近京沪高铁的投行人士处获悉,12月23日至27日的本周内,京沪高铁的相关发行工作有望启动,但最终的缴款和挂牌大概率于2020年1月份进行 。

年利润100亿 有望成9年来最大IPO

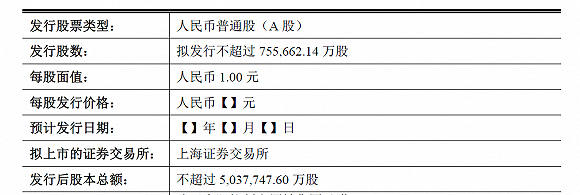

招股书显示,京沪高铁拟发行不超过75.57亿股,占发行后总股本的比例不超过15%,发行后总股本不超过503.77亿股。所募集资金净额拟全部用于收购京福安徽公司65.0759%股权,收购对价为500亿元,收购对价与募集资金的差额通过自筹资金解决。如果按照500亿项目对价募资,将成2010年7月以来最大IPO。2010年7月,农业银行在A股IPO募资685亿元,京沪高铁若募资约500亿元,将达A股近9年来最大IPO。

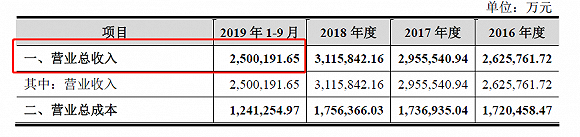

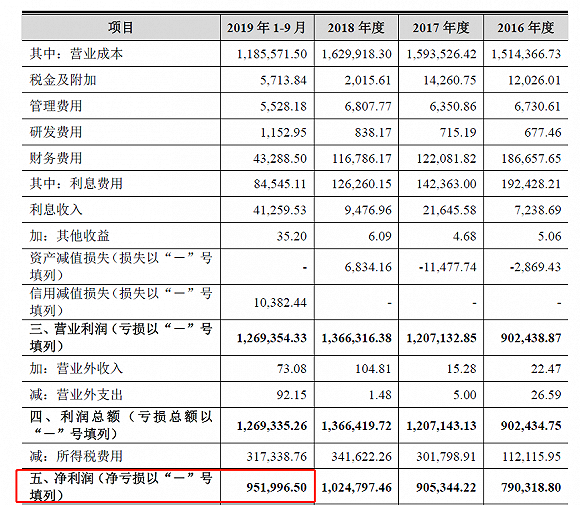

京沪高铁被称为“最赚钱高铁”。根据招股说明书,2019年1-9月京沪高铁营业收入250亿,净利润95.2亿,净利润率升至38.1%。2016-2018年,营业收入分别为262.58亿元、295.55亿元、311.58亿元;净利润分别为79.03亿元、90.53亿元、102.48亿元。

京沪高铁利润表 员工人数仅有47人

由于IPO规模较大,京沪高铁或将引入战略投资者,包括华夏、嘉实、汇添富、易方达、招商及南方6只战略配售基金。

资料显示,京沪高铁成立于2007年,自2014年以来已连续5年实现盈利,被称为“中国高铁第一股”,公司员工(含借调人员)仅67人。此前证监会曾发文质询“是否为资产管理公司而非高铁旅客运输公司”。京沪高铁回复称,人均管理资产规模大,与采用委托运输管理模式相适应,公司仍承担了运输过程中质量评定、信息反馈、质量改进等专业性工作。