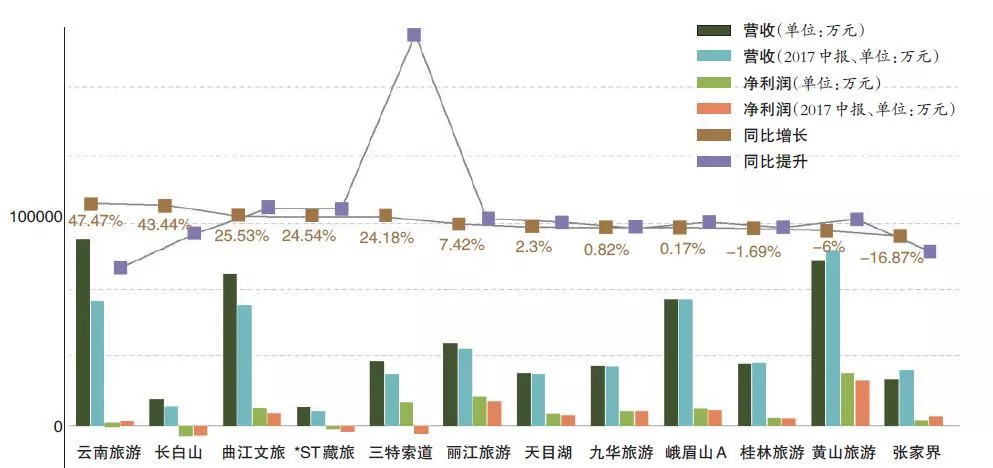

今年上半年,景区板块的上市公司整体表现平缓。根据同花顺iFind提供的财报数据,记者在选取的30家A股及港股上市旅游公司中发现,2018年上半年,12家上市景区企业实现总营收为43.15亿元,同比增长10.99%,占30家上市旅游总营收的5.92%;净利润为6.8亿元,同比增长37.68%,占30家上市旅游公司总利润的11.24%。旅游景区平均净利润增幅为15.76%,2017年同期这一数据为12.37%。

大部分的旅游传统景区中,营收结构单一仍是老问题。在12家上市旅游景区中,有58%的旅游景区“门票+景区客运”营收占比超过60%,门票降价倒逼旅游景区转型。因此,转型景区应因地制宜才能实现景区的可持续发展。

*ST藏旅、长白山业绩垫底 张家界营收净利双降

上半年,排除转型的国旅联合及北部湾旅(已更名为新智认知),A股共有12家景区类上市公司。从2018年半年报来看,占据选取的30家旅游上市企业中40%比例的旅游景区类上市公司,经营状况较2017年有略微增长。

据新京报记者统计,2017年上半年,景区类上市公司营收实现净利润双增长的企业共有5家,而2018年上半年,A股景区类上市双增长的企业达到7家,占比为58.3%其中,分别为九华旅游、峨眉山A、曲江文旅、*ST藏旅、丽江旅游、三特索道、天目湖;仅有张家界是营收净利润均负增长的企业。

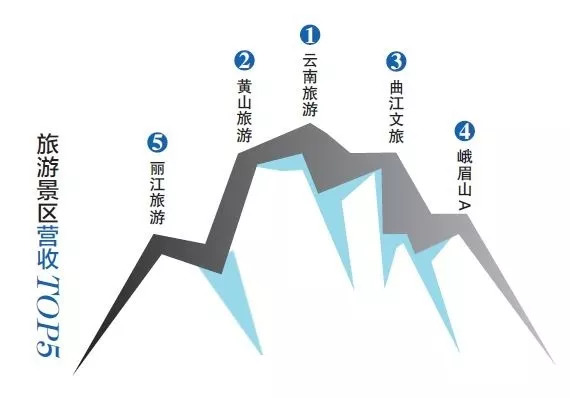

据年报统计,12家旅游景区公司2018年上半年总营收共计43.15亿元,净利润共计6.8亿元。从企业营收来看,营收超过5亿元的企业共4家,分别为云南旅游、黄山旅游、曲江文旅、峨眉山A;

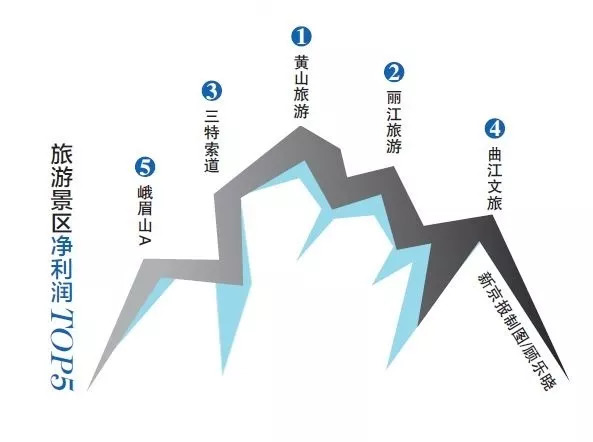

净利润超过5000万元的企业共6家,分别为黄山旅游、丽江旅游、三特索道、曲江文旅、峨眉山A、九华旅游。

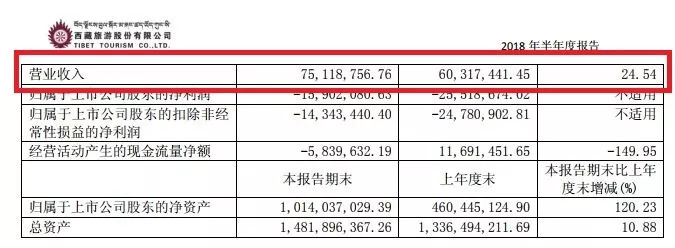

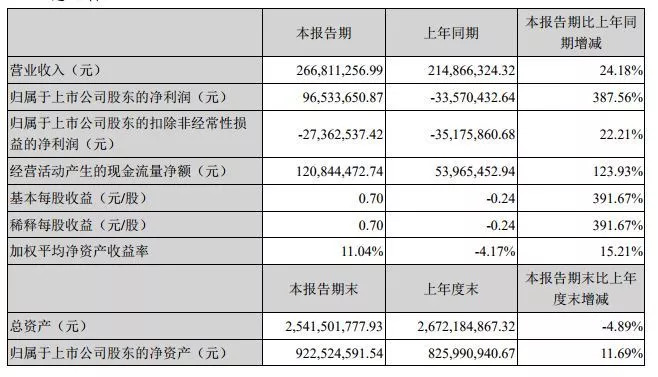

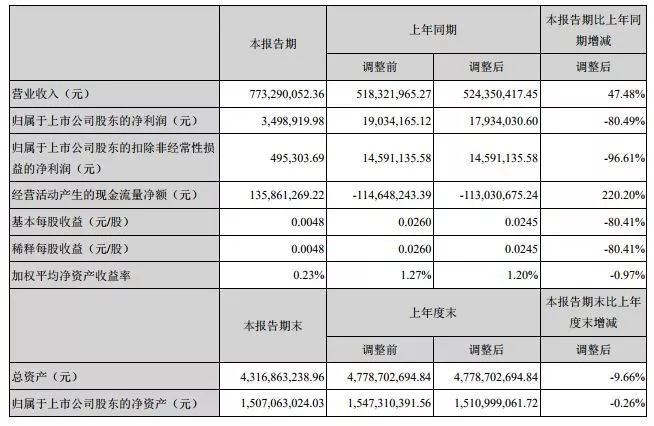

其中,云南旅游成为2018年上半年景区板块营收最高的企业,达到7.7亿元;黄山旅游则是净利润最高的企业,达到2.2亿元。在这12家企业中,*ST藏旅的营收位列倒数第一,为7511.88万元,长白山的净利润位列倒数第一,为-4186.14万元。

云南旅游2018半年报截图

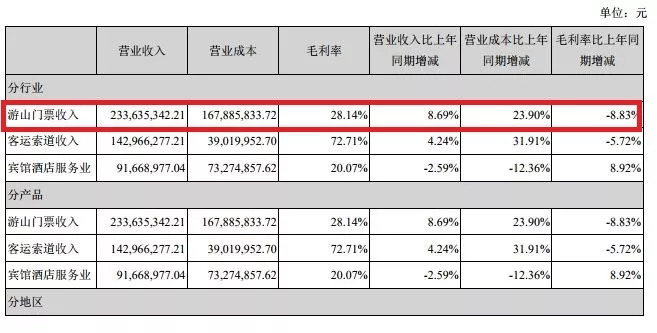

黄山旅游2018半年报截图

*ST藏旅2018半年报截图

长白山2018半年报截图

从增速来看,云南旅游也是2018年上半年营收增幅最高的企业,为47.48%;三特索道则成为净利润增幅最高的企业,增幅达387.56%。

传统旅游景区自身老化 导致游客数量下降

游客接待量是直接反映景区经营表现的重要指标之一。记者在对12家上市旅游景区企业的半年度数据梳理中发现,黄山旅游、桂林旅游、张家界等均出现了不同程度的下滑。其中,上半年,张家界各景区景点实现购票人数253.52万人,同比下降8.55%;桂林旅游接待游客416.88万人次,同比下降4.54%;黄山旅游共接待进山游客148.14万人,同比下降9.91%。事实上,黄山旅游自2012年接待人数突破300万后,增速逐年下滑。

有部分景区指出报告期内的游客量下降与其景区的淡旺季存在一定的关系。北京第二外国语学院教授王兴斌曾表示,大部分的山岳型自然景区的淡旺季乃天气因素是一个共性问题。但对国内已上市的山岳型自然景区而言,景区在实现了一定游客规模的增长后,因承载力的限制,放缓也属正常现象。但不可否认,一些景区如黄山、张家界等出现了游客绝对量的下降,反映出景区自身老化及游客吸引度降低等问题。

峨眉山A、三特索道、丽江旅游、*ST藏旅等企业旗下景区,上半年游客量则出现同比上涨。其中,峨眉山游山人数同比增长7.07%,丽江旅游的玉龙雪山游客量同比增长3.88%,三特索道的梵净山接待游客人数同比增长35%,华山索道接待游客量同比增长39.19%。在景区半年报中,对此大都提到了市场营销的影响。如峨眉山A表示,公司围绕游客人数增长的核心目标,强化了网络营销,挖掘新亮点、新爆点,提高景区吸引力等。三特索道则指出,今年上半年,凭借梵净山申遗成功,加大线上线下品牌宣传投放力度,并针对华山景区提出“赏华山标志美景必上北峰”等营销策略,均使得报告期内游客量实现增长。

王兴斌指出,旅游景区要提升游客量确实要讲究市场营销策略,尤其是新兴景区。但旅游景区的市场营销关键是注重与游客的共鸣感,不能大搞噱头,否则会出反面效果。“同时,旅游景区也要做好内功修炼,尤其是传统旅游景区,光靠宣传已不足以吸引更多游客,自身产品与服务的改进及对外宣传两者并重。”

单一营收结构老问题 门票+景区客运占主导

截至6月底,旅游景区上市企业依然以“门票+景区客运(索道、景区观光车)”模式占据营收主导。记者粗略数据统计显示,在12家上市旅游景区中,有58%的旅游景区“门票+景区客运”营收占比超过60%。今年上半年之前,国内上市景区企业单一营收结构的老大难问题没有太大变化。

据2018年半年报显示,峨眉山A的游山门票收入和客运索道收入,占总营收比高达71.8%。张家界来自环保客运服务、观光电车门票、宝峰湖景区以及杨家界索道收入,占总营收的71.06%。

随着人们从观光旅游需求到度假旅游需求的转变,尤其是在十三届全国人大一次会议政府工作报告提出“降低重点国有景区门票价格”,国家发改委为国有景区降价划定了时间表之后,景区降价势在必行。内外承压之下,旅游景区的“门票经济”触及天花板。截至目前,选取的12家旅游上市企业中,张家界武陵源核心景区淡旺季门票降价幅度为8.16%-15.44%,桂林旅游的象山景区、七星景区门票降价幅度为14.29%,峨眉山景区旺季降价幅度为13.51%。

有行业人士分析指出,景区门票的降低将在一定程度上会提高景区客流量。而景区要实现营收,需要吸引二次消费的休闲娱乐服务及产品。景区门票降价在被倒逼景区摆脱对门票经济的过度依赖,进行转型升级。使企业在除门票收入之外,寻求多业态、多盈利点的业务外延转变等。

对于传统旅游景区而言,从观光游览的门票经济向休闲度假的产业经济的转型中,王兴斌认为转型景区应因地制宜。许多山岳型自然景区其先天条件以及国家的环保政策限制了其转型路线,这类景区更大程度上只能进行自身原有观光服务的完善,或局部更新。因此,王兴斌指出,在门票降价压力下,对于此类旅游景区的转型,要实现它们转型后的可持续发展,关键取决于当地政府对景区创收考核等标准的转变。

峨眉山A 预计明年门票收入减少5000万元

申万宏源证券分析认为,受西成高铁通车开通影响,下半年的旅游旺季来临,预计峨眉山A整体客流表现将优于上半年。

峨眉山A中期业绩

峨眉山A依托世界自然与文化双遗产、国家5A级旅游景区的峨眉山风景名胜区,并作为国内为数不多可将门票收入归上市公司所有的旅游景区企业,营收自2014年以来,游山门票及客运索道占比皆达到70%左右,其中游山门票占比皆超过40%,客运索道占比30%。

峨眉山A2018中报截图

峨眉山A近年来也多次尝试进行多元化布局。公开信息显示,2015年9月,与控股股东四川省峨眉山乐山大佛旅游集团总公司共同出资5000万元成立雪芽酒业;2015年12月,投资2000万元设立峨眉山环球智慧旅游文化有限公司;2016年5月,又投资6000万元设立德宏州天祥旅游开发有限公司,进入辣木的研产销领域。但历年年报显示,峨眉山A的多元化布局效果并不明朗。

而随着政府对“降低重点国有景区门票价格”的决策推进,企业对于景区门票降价的预期并不乐观。公告显示,9月20日起峨眉山景区旺季门票降低13.5%决策,预计将影响2018年门票收入减少1000万元,2019年减少5000万元。

申万宏源证券分析认为,受西成高铁通车影响,下半年旅游旺季来临,预计峨眉山A整体客流表现将优于上半年。虽然门票降价对利润形成一定冲击,但索道和降价带来的客流增长一定程度上形成冲抵,利润下降幅度将低于降价幅度——因此,门票下调对公司实际业绩影响有限。在峨眉山A的主营收入中,客运索道收入一直都以高毛利率领先,2018上半年的索道收入毛利率为72.71%。2018年半年报还显示,一直表现不尽如人意的宾馆酒店服务业在本报告期内毛利率实现同比增长8.92%,达20.07%,游山门票收入的毛利率为28.14%,同比减少8.83%。其次,峨眉雪芽初具规模,线上线下发力可期。

东方证券分析指出,峨眉山A参股30%建设的万佛索道、峨眉山旅游文化中心项目都为峨眉山扩容、丰富业态内容打下了良好基础,这将有助于景区突破旺季瓶颈并提升休闲游属性。

三特索道 高利润源于投资收益 资产负债率偏高

三特索道上半年盘活存量资产,偿还部分银行贷款,但其资产负债率依然维持在62.69%的高水平。

相较于2017年上半年的亏损业绩,三特索道在今年上半年净利润实现大翻身。数据显示,截至6月30日,三特索道归属于上市公司股东的净利润为9653.37万元,比去年同期增长387.56%。

三特索道中期业绩

三特索道方面表示,主要得益于公司不良资产的剥离。报告期内,公司对通过对价3.6亿元转让了咸丰坪坝营公司100%股权,实现投资收益1.32亿元。截至6月30日,三特索道已注销4家子公司,正在注销5家子公司,累计减少亏损约300万元。

成熟景区及培育景区经营向好,营收增加。除庐山三叠泉受大雪封山影响导致游客人次及收入下滑外,其他景区均实现正向增长,尤其是梵净山景区表现优异。申遗成功为梵净山景区带来一定的客流拉动效应,使得梵净山景区报告期内游客接待量同比增长35%,直接贡献约占公司总体32.3%的净利润收入。

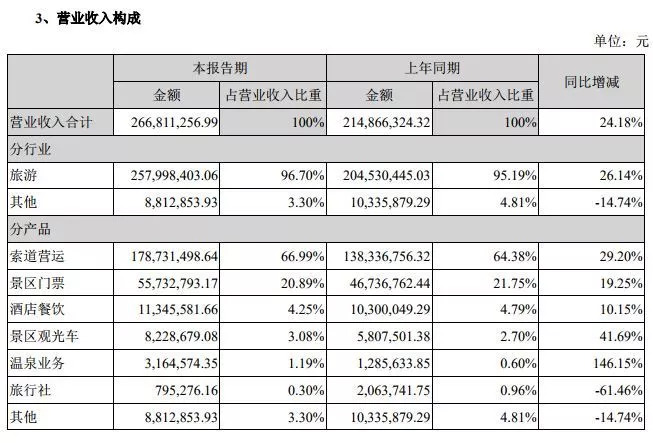

自2002年起,三特索道开启索道运营向景区综合开发的转型,公司业务范围从索道发展到了观光缆车、文化旅游、主题公园、酒店住宿、餐饮等。但目前看来,索道业务依然是三特索道的主要收入来源。数据显示,2018年上半年,索道营运收入占总营收的66.99%。此外,先后投资、建设、经营20多个景区的三特索道,其景区门票收入比重并不高,约占总营收的20.89%。

三特索道中期营收业绩构成

三特索道上半年盘活存量资产,偿还部分银行贷款,但其资产负债率依然维持在62.69%的高水平。三特索道认为公司所处旅游行业既是重资产投资,又是长期投资,才使得公司的资金需求量非常大。

中信建投证券认为,三特索道凭借梵净山景区和猴岛景区客流量的提升——后者得益于海南建设自由贸易试验区及自由贸易港政策,将叠加公司聚焦主业,现金流改善后,经营改善有望持续,下半年及未来两年有望保持稳定增长。

云南旅游 旅游地产营收暴增13倍,净利跌80%

云南旅游的业绩报告显示,高营收、低净利的业绩背后,发展疲软的景区是主因之一。

2016年11月,云南旅游成为华侨城集团的间接控股公司,本以为背靠资源雄厚股东,业绩范围与资源整合会进一步拓展与完善。然而到今年上半年,云南旅游的业绩表现并不理想。虽然实现营收7.73亿元,同比增长47.48%,但归属于上市公司股东的净利润同比却下降80.49%,只有349.89万元,也创下了自2015年以来同期净利润最低。

云南旅游中期业绩

云南旅游的业绩报告显示,高营收、低净利的业绩背后,发展疲软的景区业务是主因之一。云南旅游旗下只有一家5A级景区昆明世博园,曾经开业半年就赚得盆满钵满。今年受云南整体旅游大环境的影响,而且园区设施设备逐年老化,昆明世博园已进入发展疲软状态。2018年上半年旅游景区板块营收同比下降25.81%。

此外,受益于鸣凤邻里项目结转的营业收入,旅游地产暴增1256.10%,但因其同比增长1750.61%的营业成本,使其对云南旅游的净利润效应拉动甚微。

虽然云南旅游2018年上半年净利欠佳,但是报告期内,公司主营业务毛利润水平同比提升0.11%达25.16%。此外,公司运营效率在不断提升,其销售费用率和管理费用分别同比下降了2.5%、2.6%。

中信建投证券分析认为,云南旅游自3月宣布筹划实施重大资产重组,到7月公布超5倍溢价收购的华侨城文旅科技,高科技游乐设备研发生产等优势,将会对旅游文化、景区业务有较好的协同互补作用。若此次交易能完成,云南旅游未来盈利能力将得到有力提升。

截至9月8日,本次交易仍处于标的资产涉及、评估等阶段。交易尚未完成,云南旅游与文旅科技的资产重组仍存在不确定性。